―税制改正の実務インパクトを読み解く―

【目次】

- 防衛特別法人税とは

- 法定実効税率への影響(試算あり)

- 会計・開示への影響

- 企業対応と留意点

- まとめ

1. 防衛特別法人税とは

政府は、防衛費増額の財源確保のため、法人税に上乗せして課税する「防衛特別法人税(仮称)」を創設予定です。主な概要は以下のとおりです。

- 対象:法人税を課されるすべての法人(社団等含む)

- 税額:基準法人税額(税額控除適用前)から年500万円を控除した額に4%を乗じて算出

- 適用開始:令和8年4月1日以後開始事業年度から

- 申告・納付:法人税と同様に中間・確定申告が必要(電子申告可)

- 一部の税額控除(外国税額控除など)は適用可

2. 法定実効税率への影響

◆ 現行の東京都法定実効税率(2024年時点)

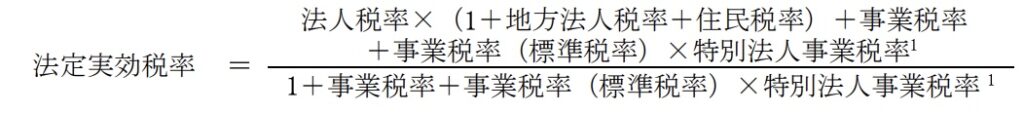

防衛特別法人税の導入前の法廷実効税率の計算式はこちらです。

現在の東京都における法定実効税率は、以下の税率を合算したものです。

| 税目 | 税率(概算) |

|---|---|

| 法人税 | 23.2% |

| 地方法人税 | 2.39%(法人税の10.3%) |

| 住民税 | 2.41%(法人税の10.4%) |

| 事業税 | 1.18%(標準税率部分) |

| 特別法人事業税 | 3.07%(事業税に対する260%税率) |

計算式:{23.20%×(1+10.30%+10.40%)+1.18%+1.18%×260.0%}÷(1+1.18%+1.18%×260.0%)=30.62%

現行の法定実効税率:30.62%

◆ 防衛特別法人税導入後の試算

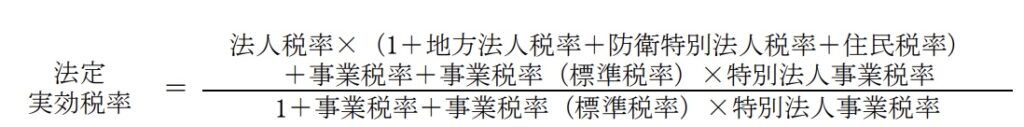

防衛特別法人税は、法人税額に対して4%が課されます。

ASBJにより公開されている法廷実効税率の計算式は以下の通りです。

これにより、簡単な試算の結果、東京都の法定実効税率が次のように変動します。

- 防衛特別法人税の計算

防衛特別法人税 = 23.2% × 4% = 0.93% - 新法定実効税率の計算

新法定実効税率 = 現行法定実効税率 + 防衛特別法人税新法定実効税率 = 30.62% + 0.93% = 31.52%

防衛特別法人税導入後の東京都の法定実効税率は、およそ31.52% となることが予想されます。

現在の法定実効税率30.62%から+0.9ポイントの上昇が見込まれ、企業の税務戦略や実務に一定の影響を与えることが予想されます。

3. 会計・開示への影響

◆ 税効果会計への影響

防衛特別法人税の導入により、税効果会計への影響が出ます。

特に以下の点に留意する必要があります。

- 一時差異の解消:2026年3月期までに解消される一次差異については、現行の法定実効税率を使用します。その後は、新たに適用される最新の実効税率を使用して繰延税金資産・負債を見直す必要があります。

- 税率変更による繰延税金資産・負債の修正:税率が変更されることにより、繰延税金資産および繰延税金負債の金額が修正される場合があります。これに関しては、税効果会計基準第四に従い、修正の内容と金額を開示する必要があります。

◆ 開示への影響

税率の変更により、以下の開示が求められます:

- 税率の変更により繰延税金資産及び繰延税金負債の金額が修正されたとき、その旨及び修正額を注記する必要があります。

- 決算日後に税率の変更があった場合、その変更内容や影響額を開示する必要があります。

注記の例

注記例:税率の変更により繰延税金資産及び繰延税金負債の金額が修正された場合防衛特別法人税導入により、翌連結会計年度以降に解消が見込まれる一時差異等にかかる繰延税金資産及び繰延税金負債については、法定実効税率を30.62%から31.52%に変更して計算しています。この変更により、当連結会計年度の繰延税金資産の金額は〇〇千円減少し、法人税等調整額が〇〇千円増加しています。

注記例:決算日後に税率変更があった場合の注記税制の改正に伴い、翌連結会計年度以降に解消が見込まれる一時差異にかかる繰延税金資産及び繰延税金負債を計算する法定実効税率は、30.62%から31.52%に変更されます。変更後の法定実効税率を当連結会計年度末において適用した場合、繰延税金資産の金額は〇〇千円減少し、法人税等調整額は〇〇千円増加します。

4. 企業対応と実務上の留意点

防衛特別法人税の導入により、東京都の法定実効税率は30.62%から31.52%へ上昇が見込まれます。企業は以下の実務対応が求められます。

- 税効果会計の見直し

2026年3月期までに解消される一時差異には現行税率を、それ以降には新税率(31.52%)を用いて、繰延税金資産・負債を再評価する必要があります。 - 資金繰りと納税負担の再確認

実効税率の上昇により納税額が増加するため、キャッシュフローや税金納付計画の見直しが不可欠です。 - 開示・IR対応の強化

税率変更に伴う影響は、注記として適切に開示し、株主や投資家に対しても明確に説明する必要があります。 - 監査・内部統制への反映

税率変更に伴う影響を社内の会計処理・プロセスに反映し、監査法人との早期の協議・対応が求められます。